债券市场逐步转向有利

一、 宏观经济分析:政策力度尚不足以对冲经济下行

本月数据低于预期

表:宏观数据与市场预期的对比

数据来源:Wind ,彭博,截至2019年2月

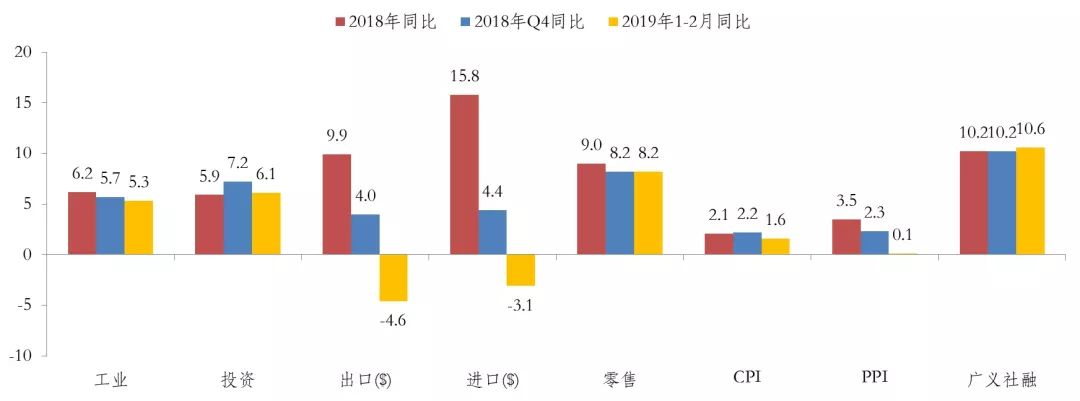

1-2月合并看,除社融外都表现不佳

»今年1-2月相较去年Q4,仅有社融增速出现回升,其他数据均表现不佳。

图:合并1-2月各指标增速表现

数据来源:Wind ,泰康资产,截至2019年2月

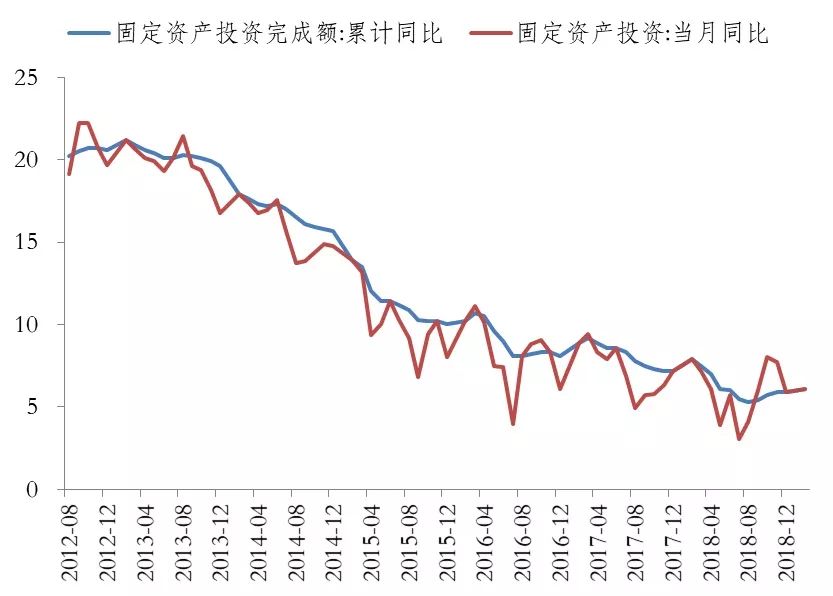

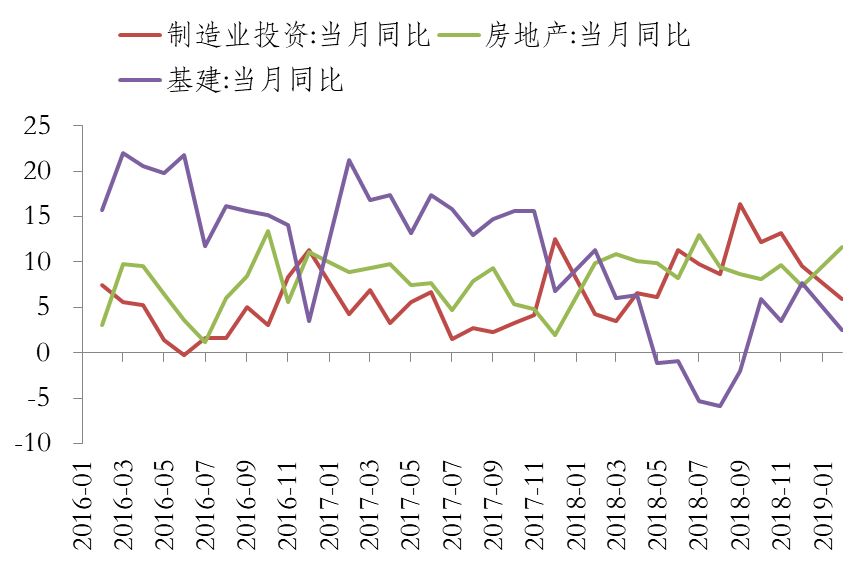

投资分行业表现

»1-2月固定资产投资同比6.1%,12月为5.9%,四季度为7.2%。

○房地产开发投资同比11.6%,12月为7.4%,四季度为8.4%。

○基建投资同比2.5%,12月为7.7%,四季度为5.7%。

○制造业投资同比5.9%,12月为9.5%,四季度为11.6%。

数据来源:Wind ,泰康资产,截至2019年2月

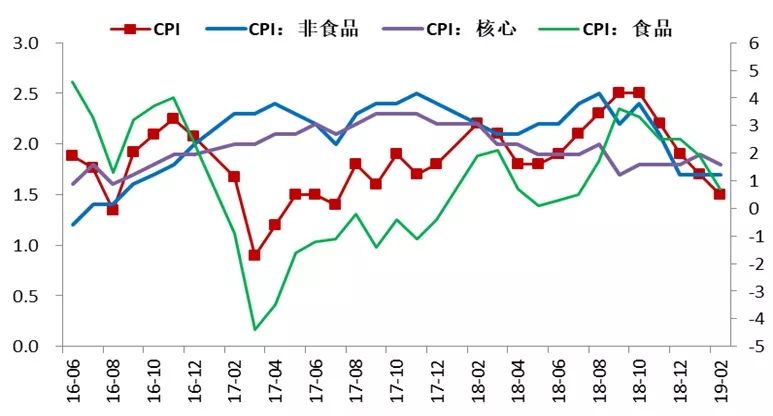

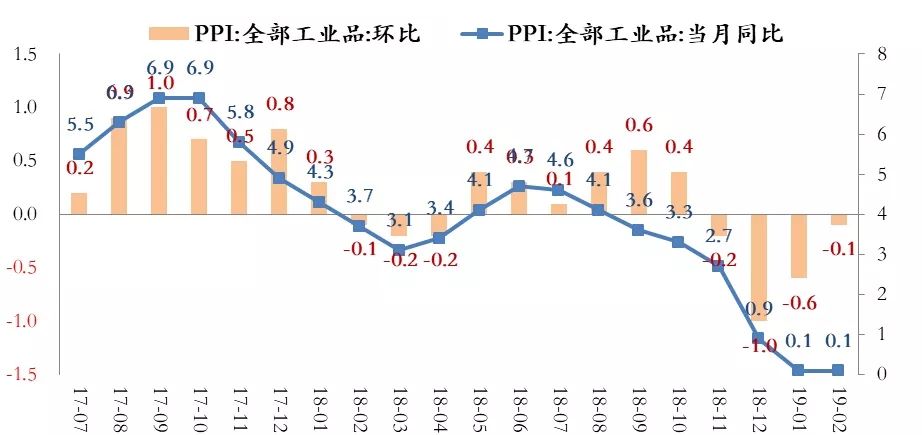

本月物价表现基本符合市场预期

图:物价表现

数据来源:Wind ,截至2019年2月

»2月CPI同比1.5%,前值1.7%。

»2月PPI同比0.1%,前值0.1%。2月PPI环比-0.1%,较1月-0.6%降幅收窄。

总结

年初以来经济总体延续下行趋势,部分指标如出口、制造业投资、新开工开始中枢切换,部分指标如社融、基建有所回升:

»生产端:整体走弱,部分行业表现偏强;就业压力有所加大但尚在可控范围。

»需求端:内生动能走弱,基建有所修复。

○出口中枢从10%向0%切换。

○消费延续低迷,汽车尚难确认企稳。

○制造业投资中枢从10%向个位数切换。

○地产销售和拿地走弱,新开工中枢从20%向个位数切换。

○基建实际表现回升,建筑需求基本对冲当前地产下滑幅度。

»社融:反弹,受益于政策引导节奏提前和市场环境改善,未见实体融资需求启动信号。

政策:年初以来的政策显得相对有定力,在各个领域的政策都偏保守,不足以对冲经济自身动能的下滑。

二、信用观点:宽信用政策效果渐现,板块关注结构性机会

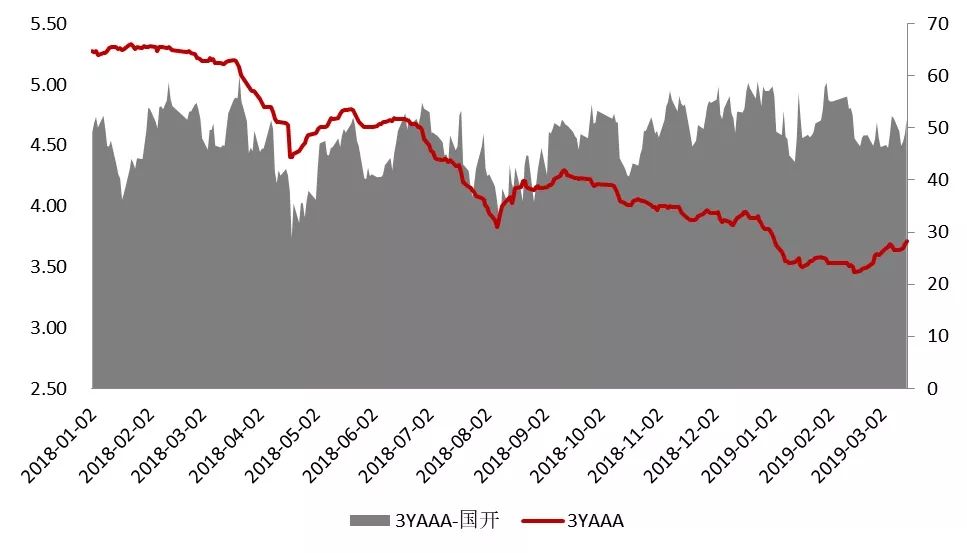

市场回顾:收益率回调,信用利差延续区间震荡

»3Y AAA上行22BP至3.71。

»信用利差几乎没有变化,仍维持40-50BP的震荡。

3Y AAA收益率及信用利差走势

数据来源:Wind ,泰康资产

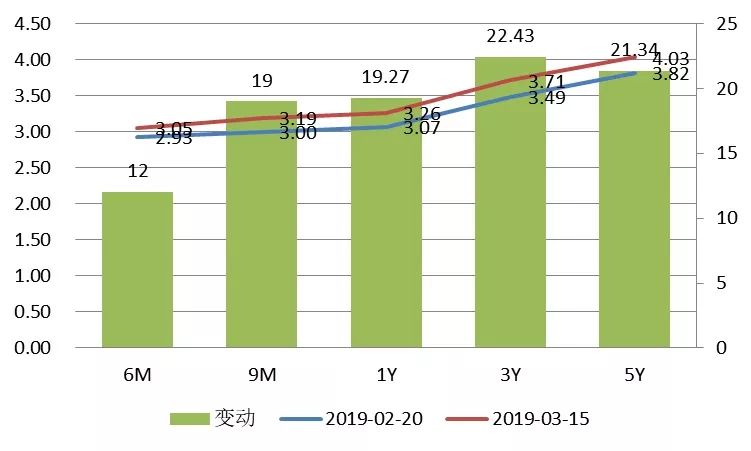

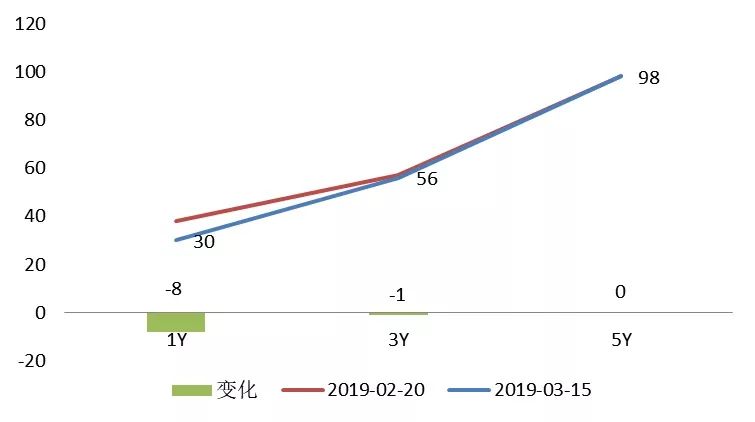

市场回顾:曲线略陡峭化上行

期内AAA各期限收益率变动

数据来源:Wind ,泰康资产

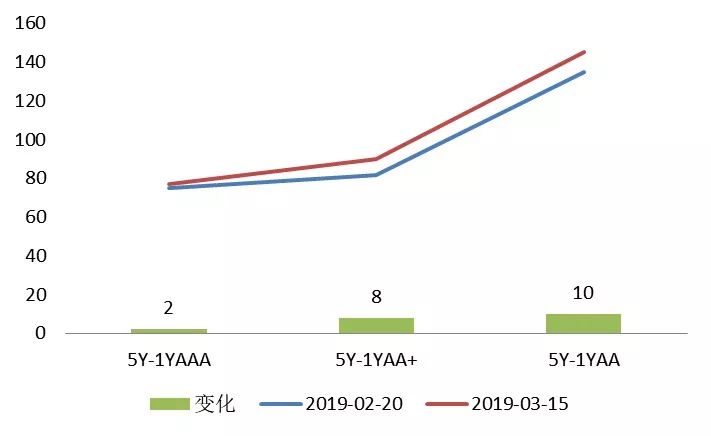

市场回顾:期限利差扩大,等级利差平稳

»高等级5-1Y利差相对平稳,低等级上行10BP。

»等级利差相对平稳。

期内期限利差变动

期内AA-AAA等级利差变动

数据来源:Wind ,泰康资产

市场判断

信用利差预计仍在40-50BP区间震荡,收益率跟随利率债波动,结构上中等久期的价值好于长久期品种,低等级品种仍有相对价值。

»基本面:尾部风险仍在释放,但宽信用逐步传导,低等级品种有望继续受益融资环境的改善。

»供需面:供需两旺预计仍可持续,但市场趋势受阻的情境下,供给端放量带来的压力将逐渐增大;供需结构上中短久期品种更优。

»估值面:估值略有修复,但仍处于历史上偏低水平,套息空间较窄,理财配置价值仍处于较弱水平,期限利差和等级利差也没有明显压缩的空间。

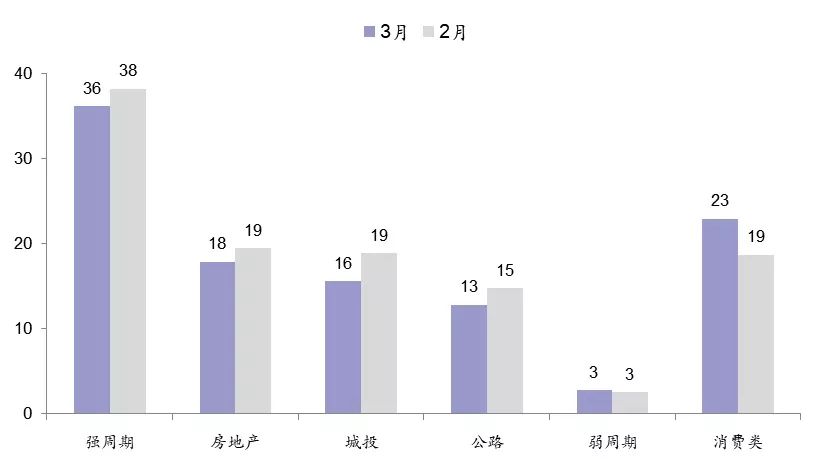

中观行业:利差低位平稳

期内各板块利差水平及变动

数据来源:Wind ,泰康资产

中观判断

»强周期:下游开工需求仍有韧性,当前利差压至低位,板块整体价值较弱,关注优质民企。

»城投:融资环境持续改善,地方频频推动平台债务风险化解措施,风险区域存在结构机会。

»消费/地产:关注受益与融资环境回暖的高票息品种。

三、利率观点 :债券市场逐步转向有利

货币政策:基调友好,进一步宽松待观察数据和外围因素

»货币政策基调仍相对友好——Q4货币政策执行报告:

○删除“货币供给总闸门”及“中性”表述。

○下一阶段政策思路:

2017Q4:一是保持货币政策的稳健中性,管住货币供给总闸门。

2018Q1:一是保持货币政策的稳健中性,管住货币供给总闸门。

2018Q2:一是保持货币政策的稳健中性,把好货币供给总闸门。

2018Q3:一是实施好稳健中性的货币政策,增强政策的前瞻性、灵活性、和针对性。

2018Q4:一是稳健的货币政策保持松紧适度,强化逆周期调节,保持流动性合理充裕和市场利率水平合理稳定。

»进一步宽松空间存在:

○李克强总理:今年不确定的因素不少,还要有更多的应对准备,留有了政策空间,还可以运用像存款准备金率、利率等数量型或价格型工具。

»但需要催化因素:

○据路透报道降息是应对经济下行的最后手段。

○中美谈判以何种形式限制汇率波动。

○全球央行近期的鸽派表态是否能转化成实际操作或者实质性减弱汇率市场压力。

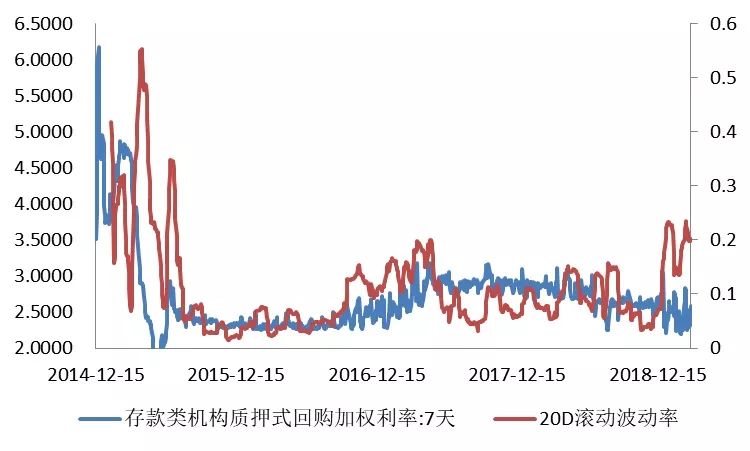

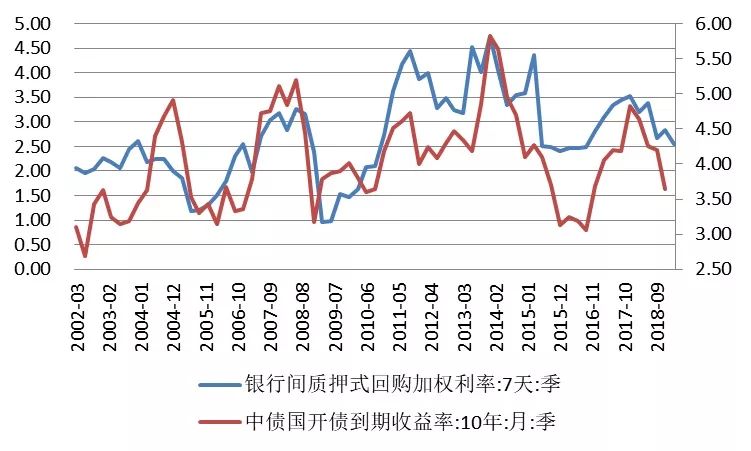

资金面:市场主要波动因素

»尽管Q4货币政策执行报告表态相当鸽派,但二月下旬以来货币市场波动明显加大还是向市场传递了混乱的信号,并对近期利率波动起到了很重要的作用。

○DR007的20天滚动波动率在3月上旬提升到了0.2附近,有数据以来仅有2017年Q1(上行周期)和2015年Q1-Q2(下行周期)持平或超越了这一水平。

○2018Q4R007均值已经开始上行,中国货币宽松周期极少有连续两个季度R上行,而最近货币市场利率已开始明显上行,如果一季末货币市场利率大幅上行可能有产生连续两个季度的利率上行,很可能动摇市场对货币政策的信心并冲击长端(例如2015Q1)。

数据来源:Wind ,泰康资产

总结:债券市场逐步转向有利

»利好因素:

○资金面扰动会在跨季后改善。

○巨大的期限利差显示了较小的上行风险和较大的下行空间。

○如果三月数据不及预期,仍有可能快速宽松。

»未兑现风险:

○季末资金面仍有不确定性。

○股票短期走势不确定性很高,制约了市场对利率债的兴趣。

○中美谈判仍可能提振风险偏好。

»市场判断:长端利率向上空间有限,尽管不排除短期继续波动,但随时间推移债券市场逐步转向有利。

免责声明

1、对于本资料中任何来源于第三方的数据、报表、信息,本公司不就其真实性、准确性或完整性提供直接或隐含的声明或保证。

2、对于本资料中任何收益率(如有)的引用及既往业绩的表述,均不代表本公司对相关产品收益的预测及承诺。

3、本公司对于本资料中的任何预测、展望等内容不承担法律责任。本资料不应被接收者作为对其独立判断的替代或投资决策依据。

4、本公司或本公司的相关机构(包括但不限于附属机构、分支机构)及本公司或本公司的相关机构(包括但不限于附属机构、分支机构)的雇员或代理人不对任何人使用此资料全部或部分内容的行为或由此而引致的任何损失承担任何责任。

5、本资料的知识产权由泰康资产所有。未经泰康资产事先书面授权,任何人不得将本资料或其任何部分以任何形式进行派发、复制、转载或发布,任何人不得对本资料进行任何有悖原意的删节或修改。泰康资产保留对任何侵权行为进行追究的权利。