泰康资产2月宏观、信用、利率观点邀您来看!

宏观观点

开年淡季偏淡,留意经济中的下行风险

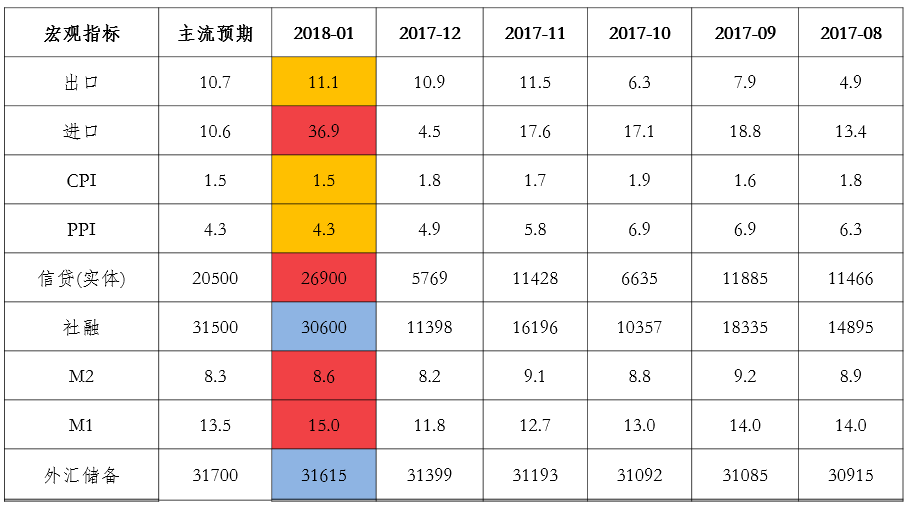

1月数据与预期分化

表:宏观数据与市场预期的对比

数据来源:Wind ,彭博,截至2018年1月

内需淡季偏淡

»冷冬环境下,今年建材的需求和价格均表现出了一定的脆弱性

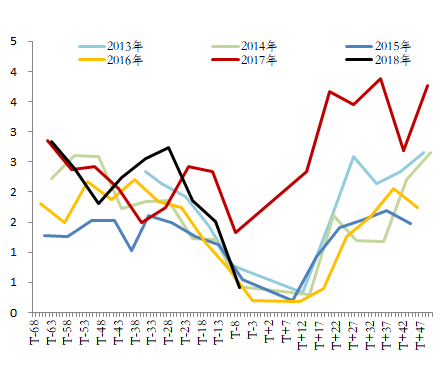

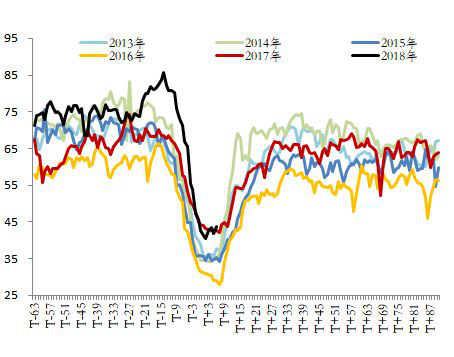

图:沪终端线螺采购量(春节对标)

数据来源:西本新干线,截至2018年2月

数据来源:Wind ,截至2018年2月

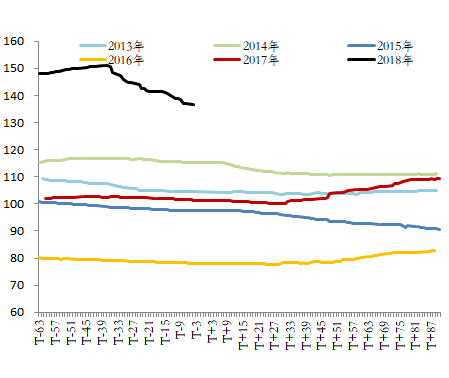

出口略偏弱

»1月出口同比($)基本持平(10.9%→11.1%)

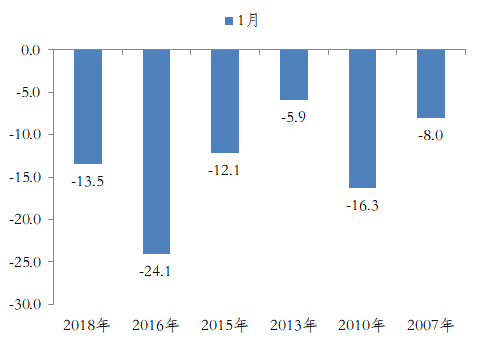

»季调同比下滑(12.7%→5.6%);环比表现中性略偏弱(历史均值-13%)

图:出口增速与出口季调增速

数据来源:Wind ,截至2018年1月

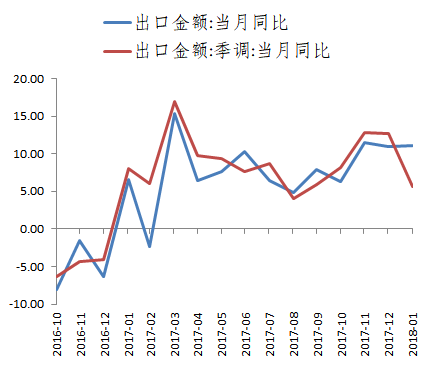

图:春节在2月中旬时的出口环比

数据来源:Wind ,截至2018年1月

外需高位放缓,iPhoneX拉动效应减退

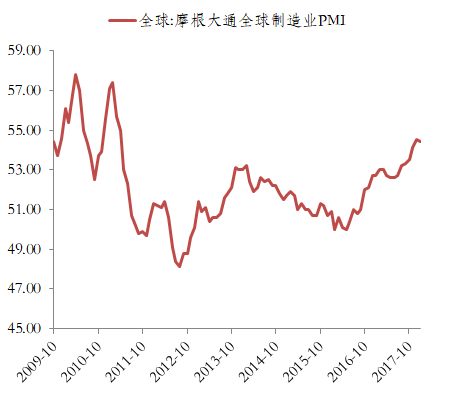

»外需呈现高位放缓态势,1月全球制造业PMI(54.5→54.4)

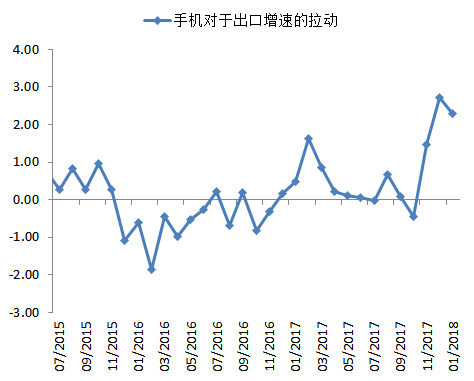

»受苹果销售不及预期影响,iPhoneX对中国出口回升的支撑在连续两月大幅上升后,1月出现下滑

图:全球制造业PMI

数据来源:Wind ,截至2018年1月

图:手机对出口增速的拉动

数据来源:Wind ,截至2018年1月

生产较为平稳

»六大电厂耗煤受冷冬冲击跳升,之后回归正常

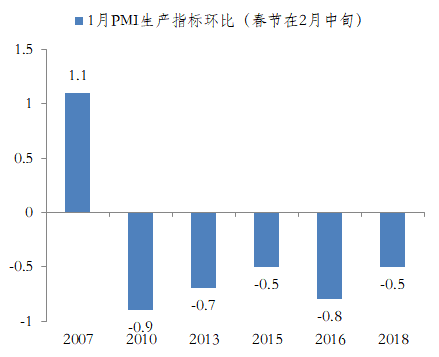

»PMI生产指标环比表现中性

图:六大电力集团日均耗煤(万吨,春节对标)

数据来源:Wind ,截至2018年2月

图:PMI生产指标环比

数据来源:Wind ,截至2018年1月

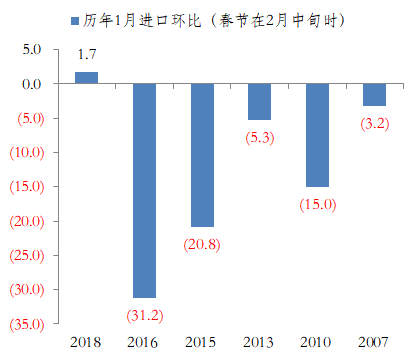

进口超预期,主因企业对旺季的较高期待

»1月进口同比($)从4.5%升至36.9%,远高于市场预期的10.6%

»季调同比从8.7%升至20.4%;环比表现明显偏强(历史均值-15%)

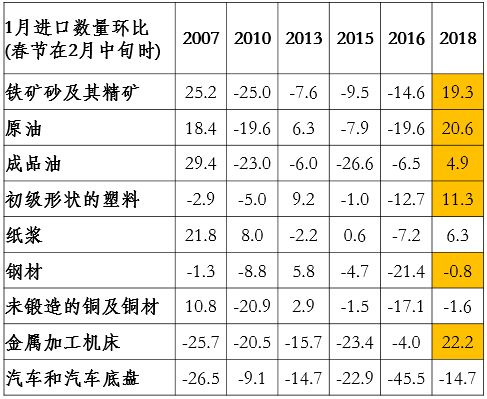

»原材料进口数量环比多数强于历史季节性,反映企业补库存需求较为旺盛

图:进口环比

数据来源:Wind ,截至2018年1月

表:进口数量环比

数据来源:Wind ,截至2018年1月

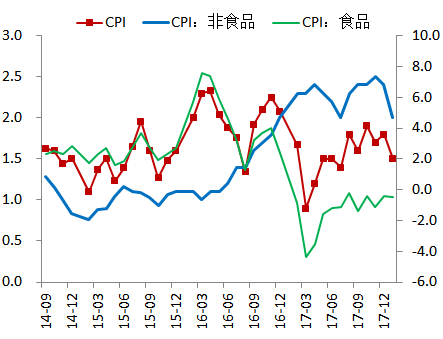

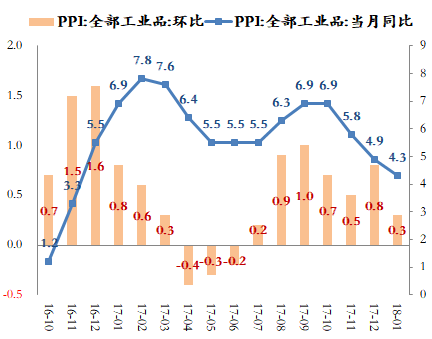

物价符合预期,而短期通胀压力出现缓和

»2018年1月,CPI和PPI增速基本符合预期

»CPI同比1.5%,前值1.8%

»PPI同比4.3%,前值4.9%;环比0.3%,前值0.8%»油价和菜价偏强导致1月CPI其实并不低,全年通胀压力仍存,但短期通胀压力出现了一定的缓和迹象(猪价、油价、传导)

图:CPI及分项

数据来源:Wind ,截至2018年1月

图:PPI同比及环比

数据来源:Wind ,截至2018年1月

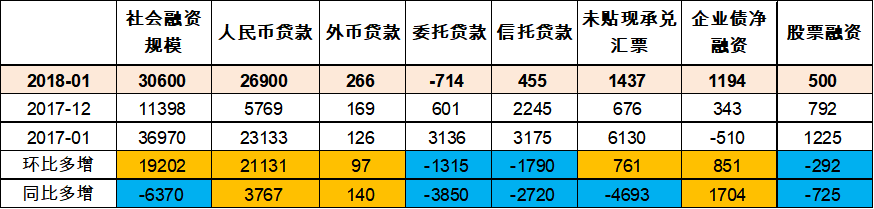

社融同比大幅少增,非标转标势头强劲

»本月新增社融3.06万亿,同比显著少增6370亿

»严监管下,非标贷款如期大幅萎缩(合计净减少259亿,同比少增6570亿),完全解释了社融的同比降幅

»相应的,非标融资需求转为标准化融资方式:本月对实体的贷款新增2.69万亿,同比多增3767亿,创历史新高,企业债新增1194亿,同比多增1704亿。2018年这一结构变化预计仍会延续

»融资收紧对实体经济不利,留意经济中的下行风险(基建>地产>制造业)

表:社融及分项

数据来源:Wind ,截至2018年1月

信用观点

供给即将放量,结构明显分化

市场回顾:市场延续震荡走势,收益率/利差平稳

»收益率延续之前震荡走势,3YAAA在5.3附近3bp内窄幅波动,当前落在5.27

»信用利差随着利率债收益率波动,自1月低点上行18bps,当前信用利差落在53bps

3YAAA收益率和信用利差走势

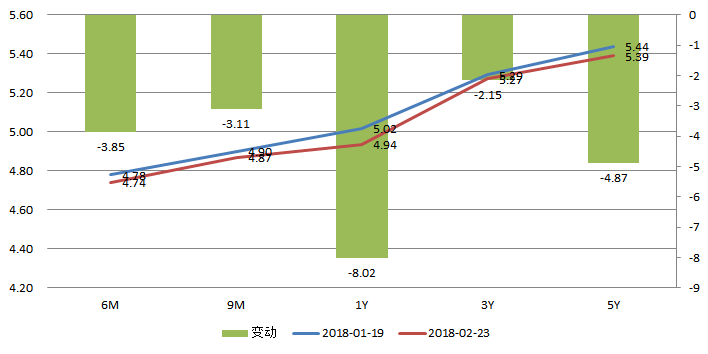

市场回顾:曲线整体下行,结构偏陡峭化

»资金面较为宽松的背景下,利率普遍下行,1Y期下行幅度最大,曲线偏陡峭化

利率期限结构

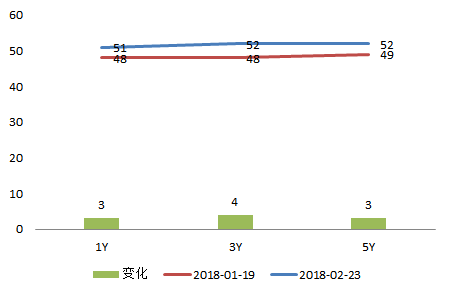

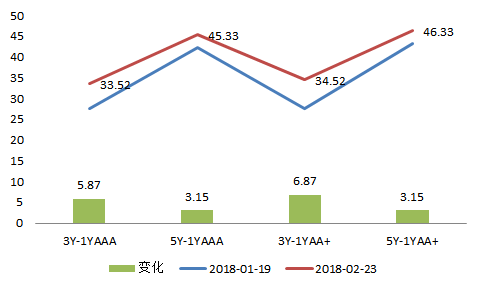

市场回顾:等级/期限微幅走扩

»等级利差小幅走阔4BP以内,当前AA-AAA各期限等级利差在50BP左右

»由于1Y期下行幅度相对较大,期限利差波动走扩3-6BP

期限利差

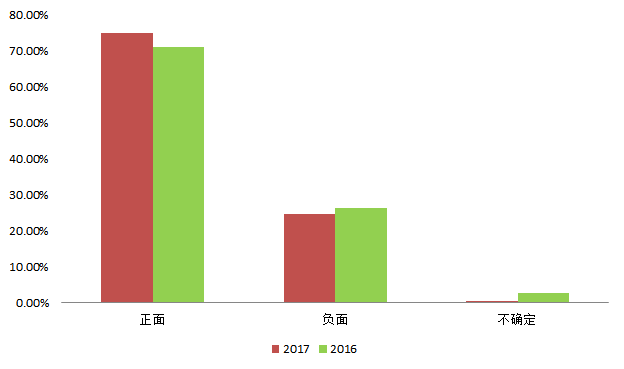

基本面:上市公司2017年业绩预告偏正面

»截止目前,已经有2517 家非金融上市公司公布了业绩预警,占3412家上市A 股公司的73.77%

»正面预警比例较去年有所提升,负面预警比例基本持平,整体变化不大

市场判断:短期品种风险可控,长久期低等级上行风险大

»基本面仍然平稳,但低资质品种信用风险较大;需求在监管政策压制下仍然偏弱,不排除有委外赎回的抛售压力,3-4月供给放量可能会造成一级带动二级加速上行

»短期品种套息空间居历史高位,利率上行风险可控

»期限利差以及长久期等级利差处于历史低位,未来利差大概率走扩

短期品种套息空间

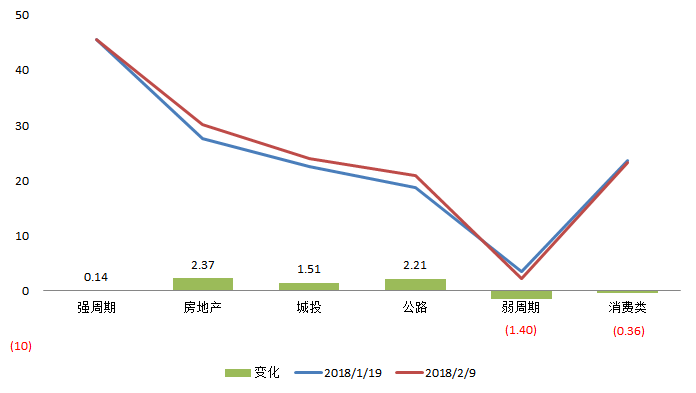

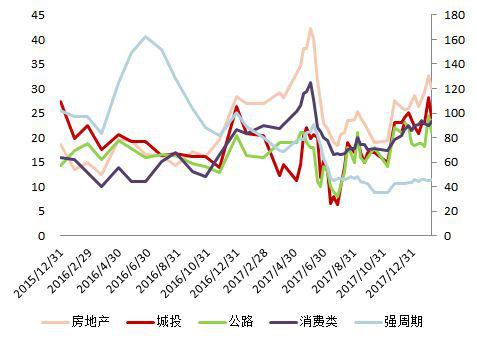

板块利差:变动较小

»各板块利差变动在3bp以内

»强周期利差拥有绝对优势,在40-50bps,其余板块在20bps左右

各版块月度利差水平及变化

城投:调整压力较大,严控久期,精选被错杀个券

»政策严厉督察地方政府债务,非标融资受阻,债券市场认可度趋弱,城投尤其是中低资质的金边属性越来越弱,出现信用风险流动性风险的概率逐渐加大

»AAA城投债利差已出现20-30bp的上行,但由于二级成交寥寥,中低资质品种的利差尚未跟随发行利率调整,后续可能随着供需矛盾的累积出现大幅调整

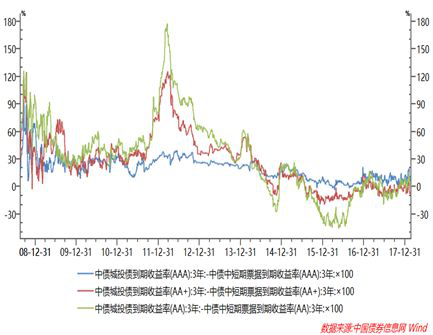

AAA利差走势

各级别城投债信用利差

利率观点

市场弱势震荡,关注边际利好

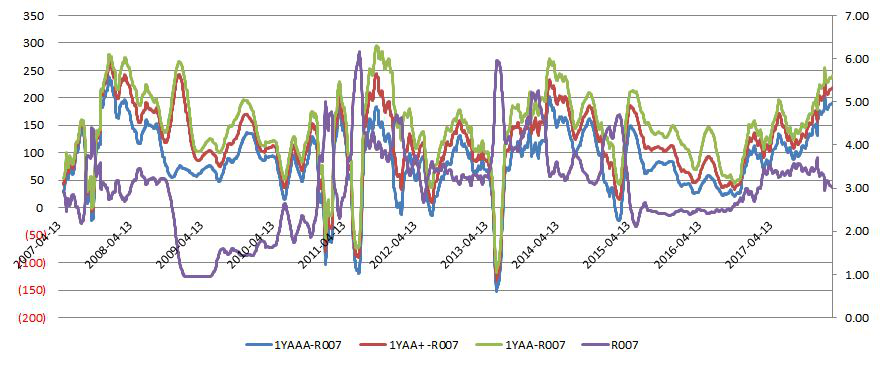

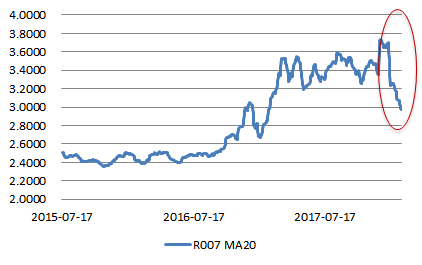

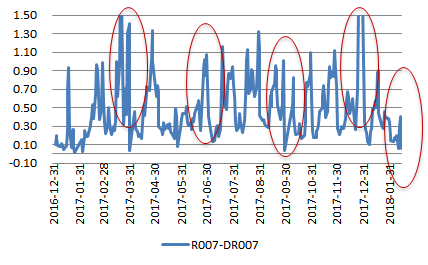

资金面:异常宽松

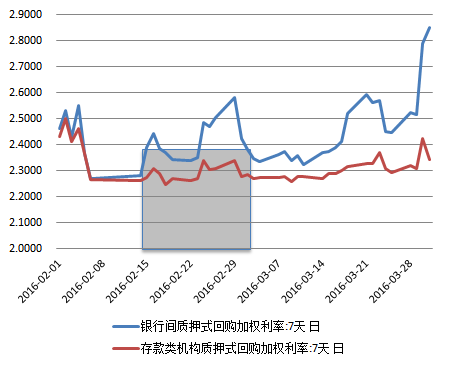

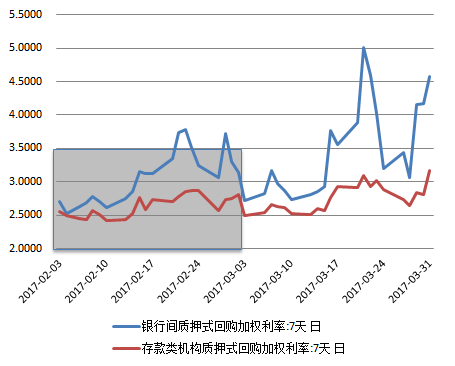

»今年春节前的资金面是历史上较为宽松的一年

»R007MA20出现了2016年以来最大一轮明显下行

»政策协调下央行的货币政策可能是核心原因

节后资金面:协调和维稳

»目前央行OMO投放已经覆盖大部分缺口,且央行历来有两会维稳习惯,预计在进入3月之后资金面仍会维持较为平稳

2016春节至两会

2017春节至两会

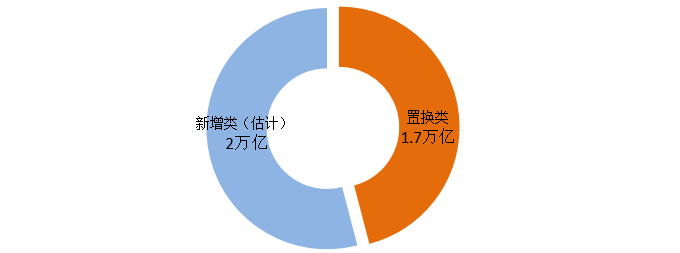

供给上升更值得关注

»相比需求利好,供给上升影响更为显著

»2季度开始随着国债地方债发行供给可能明显上升

»值得注意的是,根据财政部1月底表态,预计置换类(1.7万亿)地方债在8月前完成,Q2Q3发行压力可能相对集中

地方债发行结构(万亿)

总结:市场弱势震荡,关注边际利好

»目前资金面宽松等边际利好推动市场上涨,但资管新规细则等关键监管文件仍未落地,且供给将在Q2大幅上升,中期市场或仍弱势震荡

数据来源:泰康资产,Wind

免责声明

1、对于本资料中任何来源于第三方的数据、报表、信息,本公司不就其真实性、准确性或完整性提供直接或隐含的声明或保证。

2、对于本资料中任何收益率(如有)的引用及既往业绩的表述,均不代表本公司对相关产品收益的预测及承诺。

3、本公司对于本资料中的任何预测、展望等内容不承担法律责任。本资料不应被接收者作为对其独立判断的替代或投资决策依据。

4、本公司或本公司的相关机构(包括但不限于附属机构、分支机构)及本公司或本公司的相关机构(包括但不限于附属机构、分支机构)的雇员或代理人不对任何人使用此资料全部或部分内容的行为或由此而引致的任何损失承担任何责任。

5、本资料的知识产权由泰康资产所有。未经泰康资产事先书面授权,任何人不得将本资料或其任何部分以任何形式进行派发、复制、转载或发布,任何人不得对本资料进行任何有悖原意的删节或修改。泰康资产保留对任何侵权行为进行追究的权利。